Brak opodatkowania przychodu uzyskanego ze sprzedaży nieruchomości nabytej w drodze spadkobrania, gdy przedwstępną umowę sprzedaży zawarł spadkodawca

Wstęp

Przedmiotem opracowania jest próba odpowiedzi na pytanie, czy podatnik-spadkobierca powinien zapłacić podatek z tytułu zbycia (na skutek zawarcia umowy przyrzeczonej) nieruchomości przed upływem 5 lat od dnia jej nabycia w sytuacji, gdy umowę przedwstępną zawarł spadkodawca. Chodzi tu o sekwencję zdarzeń, w której następuje zawarcie przedwstępnej umowy sprzedaży nieruchomości przez spadkodawcę, a następnie jej sprzedaż (w drodze umowy przyrzeczonej) przez spadkobiercę przed upływem 5 lat od jej odziedziczenia. Czy zatem w takiej sytuacji powstaje względem podatnika-spadkobiercy obowiązek podatkowy określony w art. 10 ust. 1 pkt 8 lit. a ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej: „u.p.d.o.f.”)[1]?

Konsolidacja wydawania wiążących informacji

Wprowadzenie

1 lipca 2023 r. wchodzą w życie nowe regulacje dotyczące wiążących informacji stawkowych (WIS), wiążących informacji akcyzowych (WIA), wiążących informacji taryfowych (WIT) oraz wiążących informacji o pochodzeniu (WIP) (dalej: „wiążące informacje”), wprowadzone ustawą z dnia 26 maja 2023 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw[1] (dalej: „ustawa” albo „nowelizacja”).

Zmiany w „Polskim Ładzie”

Łukasz Kasiak

Wprowadzenie

1 lipca 2022 r. weszła w życie zasadnicza część regulacji zawartych w ustawie z dnia 9 czerwca 2022 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz niektórych innych ustaw[1] (dalej: „ustawa” albo „ustawa nowelizująca”).

Skutki podatkowe zwrotu świadczeń pobranych w związku z uprzednim przejściem sędziego w stan spoczynku – przy powrocie do służby orzeczniczej

Wstęp

Przedmiotem opracowania jest interpretacja przepisu art. 26 ust. 1 pkt 5 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej: „u.p.d.o.f.”)[1] stosowanego względem zwrotów pobranych świadczeń pobranych w związku z przejściem sędziego Sądu Najwyższego (dalej: „SN”) lub Naczelnego Sądu Administracyjnego (dalej: „NSA”) w stan spoczynku, a następnie przywróconego do służby orzeczniczej. Chodzi tutaj o odprawę emerytalną oraz ekwiwalent za niewykorzystany urlop wypoczynkowy.

Zwolnienie z podatku dochodowego dochodu ze sprzedaży nieruchomości ze spadku i przeznaczonego na spłatę kredytu mieszkaniowego

Wstęp

Przedmiotem opracowania jest odpowiedź na pytanie, czy dochód uzyskany ze sprzedaży nieruchomości nabytej przez podatnika-spadkobiercę w drodze spadku, który następnie został przeznaczony na spłatę kredytu mieszkaniowego wraz odsetkami, zaciągniętego przez spadkodawcę[1], będzie zwolniony z podatku dochodowego od osób fizycznych na podstawie art. 21 ust. 1 pkt 131 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych[2] (dalej: „u.p.d.o.f.”).

Zmiany w zakresie podatków dochodowych zawarte w „Polskim Ładzie”

Wprowadzenie

29 października 2021 r., po rozpatrzeniu poprawek Senatu, Sejm uchwalił ustawę o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (dalej: „ustawa” albo „Polski Ład”). Ustawa została podpisana przez Prezydenta RP 16 listopada i ogłoszona w Dzienniku Ustaw 23 listopada 2021 r.[1] Regulacje zawarte w Polskim Ładzie, zaprezentowane w niniejszym artykule, wchodzą w życie z dniem 1 stycznia 2022 r.

Omawiana ustawa jest jedną z najobszerniejszych nowelizacji ustaw z zakresu prawa podatkowego w historii III RP. W części normatywnej projektu ustawy, liczącej 259 stron, projektodawcy zawarli nowelizacje 26 ustaw oraz przepisy przejściowe, dostosowujące i końcowe. Dołączone do projektu uzasadnienie liczyło 427 stron. Ustawa wprowadza szereg istotnych zmian m.in. w zakresie podatków dochodowych, dotyczących zarówno osób fizycznych nieprowadzących działalności gospodarczej, jak i przedsiębiorców prowadzących działalność w różnych formach. Biorąc pod uwagę liczbę, zakres i doniosłość wprowadzanych ustawą zmian, można uznać, że regulacja ta jest największą reformą systemu podatkowego w Polsce w ciągu ostatnich 30 lat. Najistotniejsze zagadnienia dotyczące zmian w systemie podatków dochodowych zawarte w ustawie zostaną omówione poniżej.

Polskie regulacje w zakresie schematów podatkowych

Wprowadzenie 1 stycznia 2019 r. weszła w życie ustawa z dnia 23 października 2018 r. o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy – Ordynacja podatkowa oraz niektórych innych ustaw[1] (dalej: ,,ustawa zmieniająca”). Jedną ze zmian zawartych w tej obszernej nowelizacji prawa podatkowego jest dodanie w ustawie z dnia 29 sierpnia 1997 r. – Ordynacja podatkowa[2] (dalej: „Ordynacja podatkowa”) w dziale III przepisów art. 86a-86o, tj. nowego rozdziału 11a „Informacje o schematach podatkowych”. W ten sposób ustawa zmieniająca dokonała częściowej transpozycji dyrektywy Rady (UE) 2018/822 z dnia 25 maja 2018 r. zmieniającej dyrektywę 2011/16/UE w zakresie obowiązkowej automatycznej wymiany informacji w dziedzinie opodatkowania w odniesieniu do podlegających zgłoszeniu uzgodnień transgranicznych (dalej: ,,dyrektywa MDR”). Konsekwencją zmian w przepisach Ordynacji podatkowej dotyczących schematów podatkowych jest wejście do języka prawniczego określenia „MDR” stanowiącego skrót sformułowania z języka angielskiego „Mandatory Disclosure Rules”. [1] Dz. U. z 2018 r. poz. 2193. [2] Dz. U. z 2019 r. poz. 900, ze zm.

Koszty uzyskania przychodu z tytułu prowadzenia bloga internetowego

Wstęp Przedmiotem opracowania jest odpowiedź na pytanie, czy wydatki poniesione przez przedsiębiorcę na prowadzenie działalności gospodarczej w formie bloga mieszczą się w kategorii kosztów uzyskania przychodów. Te ostatnie w świetle art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych[1] (dalej: „u.p.d.o.f.”) są kosztami poniesionymi w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23 tej ustawy. Na tak postawione pytanie – wbrew poglądom organów podatkowych, które odmawiają uznania takich wydatków za koszty uzyskania przychodów – należy odpowiedzieć twierdząco.

- ! Zasady publikowania w dziale „Prawo i praktyka”

- Aplikacja radcowska

- Cyberbezpieczeństwo

- Glosy

- Informacja publiczna

- Juryslingwistyka

- Kryminalistyka

- Legislacja

- Między historią a prawem

- Obrót gospodarczy

- Ochrona danych osobowych

- Ochrona środowiska

- Odpowiedzialność dyscyplinarna

- Orzecznictwo

- Partnerstwo publiczno-prywatne

- Polemiki

- Polityka przestrzenna

- Postępowanie administracyjne

- Postępowanie cywilne

- Postępowanie karne

- Postępowanie przed Komisją Śledczą

- Postępowanie sądowoadministracyjne

- Prawa konsumenta

- Prawo administracyjne

- Prawo autorskie

- Prawo cywilne

- Prawo finansowe

- Prawo fundacyjne

- Prawo gospodarcze

- Prawo handlowe

- Prawo karne

- Prawo konstytucyjne

- Prawo konsularne

- Prawo krajów UE

- Prawo lotnicze

- Prawo medyczne

- Prawo nieruchomości

- Prawo nowych technologii

- Prawo oświatowe

- Prawo podatkowe

- Prawo pracy

- Prawo restrukturyzacyjne

- Prawo rodzinne

- Prawo rolne

- Prawo spółdzielcze

- Prawo Unii Europejskiej

- Prawo upadłościowe i naprawcze

- Prawo za granicą

- Procedura cywilna

- Procedura karna

- Procedury prawne

- Samorząd radców prawnych

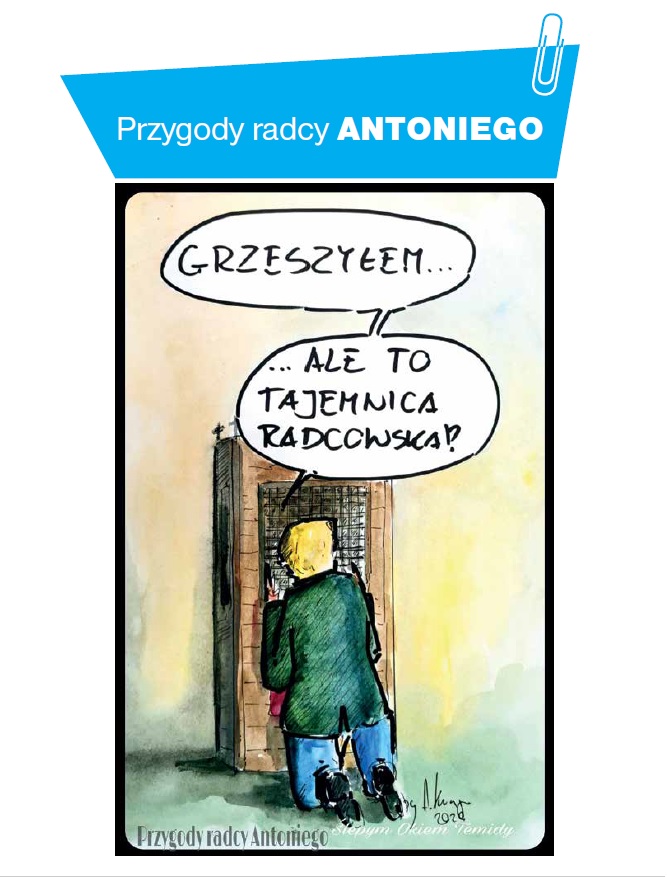

- Tajemnica zawodowa

- Teoria prawa

- Ubezpieczenia społeczne

- Ustrój sądów

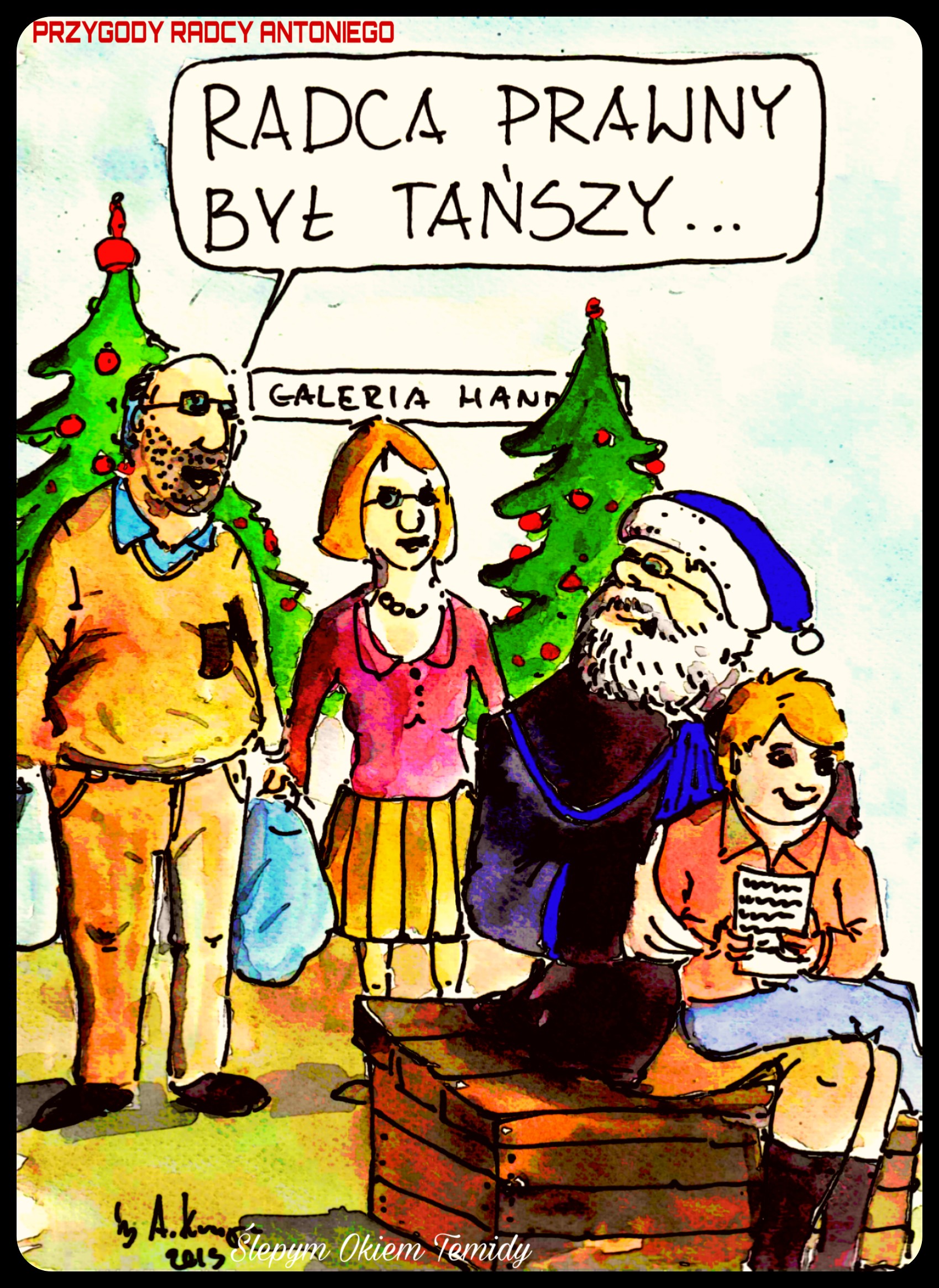

- Usługi prawnicze

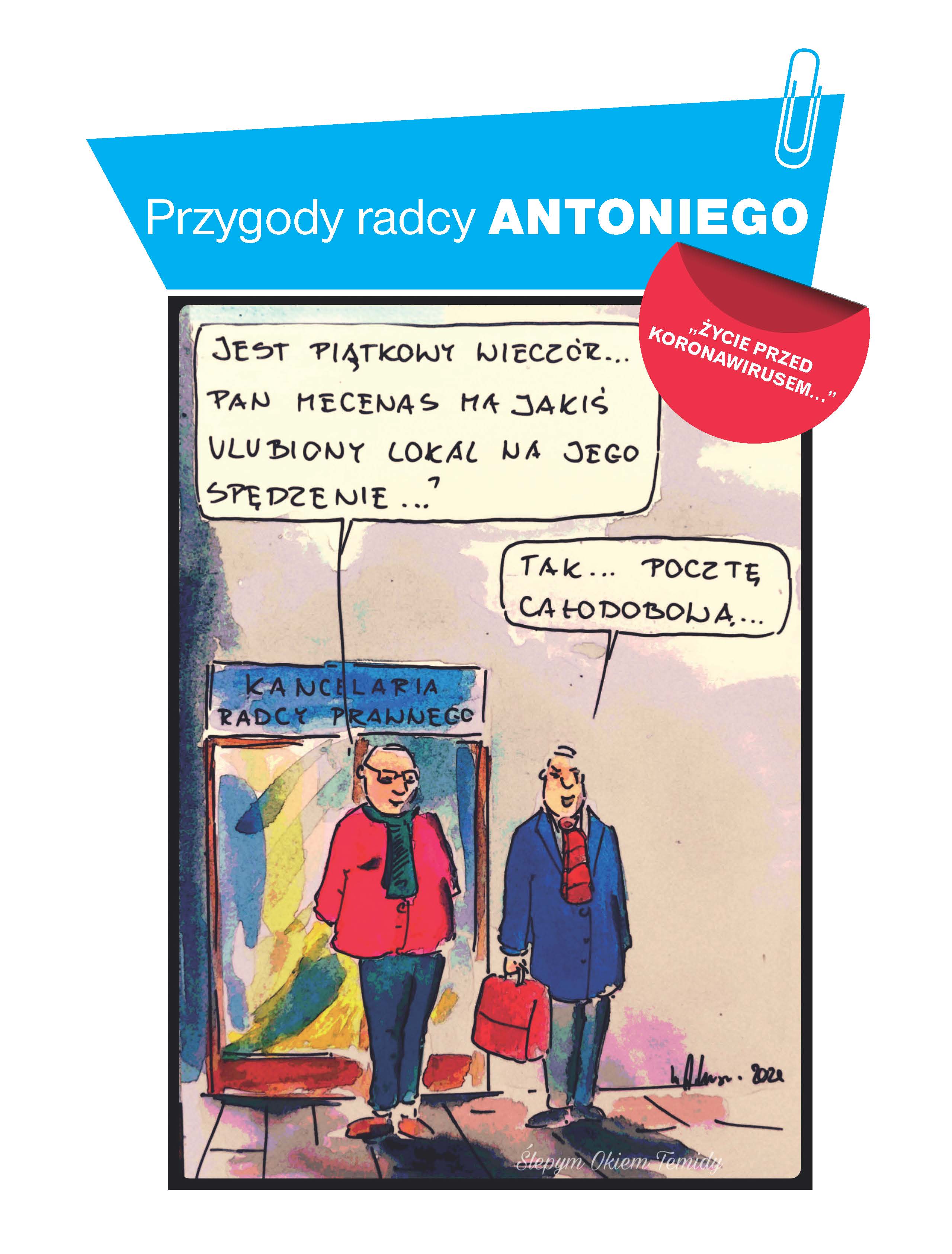

- Wykonywanie zawodu radcy prawnego

- Zamówienia publiczne